Hypotéky v Česku rapidně zdraží, česká vláda čelí nejvyššímu úroku na svém dluhu od roku 2012

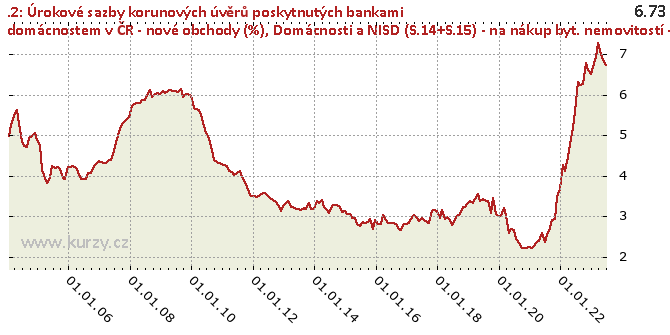

Hypotéky v Česku zdražují nejvýraznějším tempem od konce roku 2018. V září jejich průměrná úroková sazba stoupla z 2,32 na 2,43 procenta, vyplývá z dnes zveřejněných údajů Fincentrum Hypoindex. Z měsíce na měsíc tak průměrná sazba poskočila hned o 0,11 procentního bodu. Rapidněji meziměsíčně stoupala naposledy v prosinci 2018. Jde však stále jen o „zahřívací kolo“. Hypotéky budou dále a ještě rychleji zdražovat v příštích měsících. Kdo tedy potřebuje v nejbližším roce až dvou letech hypotéku, neměl by otálet a vyčkávat, ale naopak si ji okamžitě sjednat.

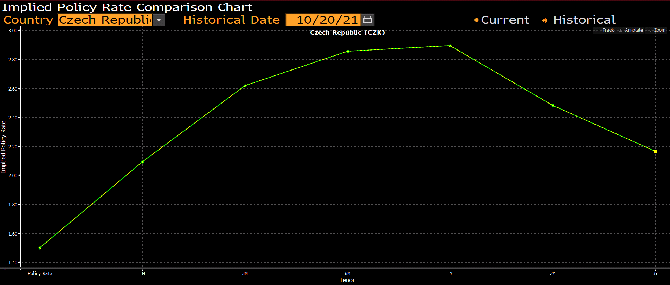

Česká národní banka totiž v rámci své snahy o zkrocení inflace bude i v nadcházející době razantně zvyšovat svoji základní úrokovou sazbu a tím zdražovat peníze v celé ekonomice. Trh nyní sází na to, že během dvanácti měsíců by základní sazba ČNB mohla činit až tři procenta (viz Graf 1). Nyní odpovídá 1,5 procenta. Zvýšení základní sazby ČNB do pásma od 2,75 do tří procent nejspíše zvýší průměrnou sazbu hypoték v ČR na úroveň čtyř a více procent.

Graf 1: Trh čeká, že základní sazba ČNB stoupne během dvanácti měsíců do pásma od 2,75 do tří procent. (zdroj: Bloomberg)

Ruku v ruce s růstem základní sazby ČNB ale zdražují nejen hypotéky. Roste úrok také na dluhu české vlády. Včera podle údajů Bloombergu vystoupal úrok na desetiletém dluhopisu vlády ČR na úroveň 2,6 procenta. Tedy nejvýše od první poloviny července 2012 (viz Graf 2). Česká vláda si tedy už nyní půjčuje nejdráže za více než devět let, přičemž v souladu s očekávaným růstem základního úroku ČNB lze předpokládat další vzestup úroku na jejím dluhu. Atraktivnější úročení českých dluhopisů také přispívá právě k tlaku na růst úroku na hypotékách. Například pro banky je totiž uložení volných peněz do dluhopisů bezpečnější než jejich poskytnutí v podobě hypotéky. Pokud tedy mohou nyní očekávat vyšší úrok za svoji půjčku vládě, budou ochotny na hypotéce půjčovat jen tehdy, zvýší-li se na ní úrok obdobně.

Graf 2: Vláda ČR čelí ne své desetiletém dluhu úroku 2,6 procenta, nejvyššímu od července 2012. (zdroj: Bloomberg)

Růst úroku na českém dluhu na nejvyšší úroveň od července 2012 je varovným signálem. Právě v červenci 2012 pronesl Mario Draghi, tehdejší šéf Evropské centrální banky, svůj památný projev, „Whatever It Takes“. V čase zuřící evropské dluhové krize se zavázal, že ECB učiní pro záchranu eura vše a vyjádřil přesvědčení, že to bude stačit. Ještě v létě téhož roku pak ECB představila program přímých monetárních transakcí (OMT), který jí umožňuje na sekundárním trhu nakupovat potenciálně neomezený objem vládního dluhu kterékoli členské země eurozóny. Začleněním programu OMT do svého repertoáru se ECB vlastně zavázala, že bude v případě potřeby stlačovat úrokové sazby zejména na krátkodobém veřejném dluhu eurozóny. Začlenění programu do jejího repertoáru úrokové míry stlačilo napříč Evropou, i v ČR, tedy i v zemích mimo eurozónu, neboť razantně snížilo riziko pokračování evropské dluhové krize.

To, že se nyní úrok na českém vládním dluhu vrací na úrovně z července 2012, tak svým způsobem představuje konec jedné éry. Éry nízké inflace a extrémně levných peněz. Jak těch na hypotékách, tak na vládním dluhu. Zadlužování tudíž v nadcházející době může být obtížnější jak pro české domácnosti, tak pro českou vládu. Pro pravděpodobnou nastupující Fialovu vládu to také znamená, že její zamýšlené reformy, zejména razantní snížení tempa veřejného zadlužování ČR, budou muset být sociálně ještě bolestivější, než se dosud mohlo zdát.

Lukáš Kovanda, Ph.D.

Národní ekonomická rada vlády (NERV)

Hlavní ekonom, Trinity Bank

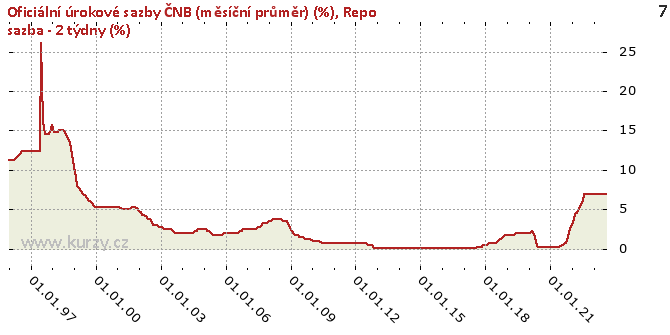

Sazby ČNB

Úrokové sazby nových hypoték

Úrokové sazby českých státních dluhopisů

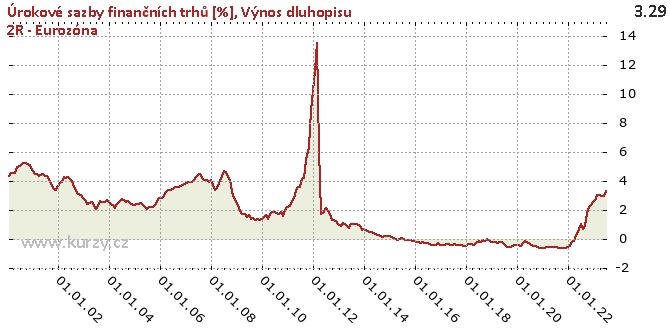

Úrokové sazby státních dluhopisů - Eurozóna

TRINITY BANK

Trinity Bank působí na finančním trhu již 25 let a vznikla transformací Moravského Peněžního Ústavu – spořitelního družstva. Má téměř 25 000 klientů a její bilanční suma přesahuje 18 miliard Kč.

Trinity Bank se specializuje na privátní a korporátní bankovnictví, u fyzických osob se zaměřuje především na vkladové a spořicí produkty, které nabízejí nadstandardní zhodnocení úspor.

Více informaci na: www.trinitybank.cz

Sdílejte článek na sociálních sítích nebo emailem

Fotogalerie na bydlet.cz, nejlépe hodnocené fotografie

Články Hypotéky

- Energetická bezpečnost a ochrana verejných financí - výroční zpráv BIS za rok 2024

- Provozovatel přenosové soustavy ČEPS potvrdil, že blackout z minulého pátku zavinil sled několika událostí (video)

- Jak funguje hypotéka bez svatby?

- Interview Plus: Nerudová: Evropská komise nedělá dost pro zlevnění energií (audio)

- Vedení V411 Hradec–Výškov. Harmonogram investiční akce Zdvojení vedení V411 - materiály z tiskového brífinku

- Brífink vedení ČEPS k pátečnímu rozsáhlému výpadku elektřiny