Nejtvrdší omezení pro poskytnutí hypotéky od července 2023 končí. Rozhýbe se realitní trh?

Ještě donedávna figuroval jako nejvíce omezující parametr pro získání hypotéky limit pro LTV. Nutnost mít našetřeno až pětinu hodnoty nemovitosti totiž znamená mít při dnešních cenách připravenou i řádově milionovou částku. Výrazný růst úrokových sazeb ovšem způsobil, že mnozí žadatelé na hypotéku nedosáhnou, protože by měli příliš vysokou splátku. Omezení striktně stanovující maximální poměr splátek vůči příjmům žadatele ale od léta končí.

Novinkou číslo jedna bude od července na hypotečním trhu zrušení limitu pro parametr DSTI, o kterém nedávno trochu překvapivě rozhodla Česká národní banka (ČNB). Žadatelé o hypoteční úvěr tak nově nebudou muset splňovat podmínku, aby se úhrnem splátek všech svých úvěrů vešli do 45 % svých příjmů, resp. 50 % v případě žadatelů mladších 36 let. Podle hypotečního experta Davida Eima to však rozhodně nebude znamenat bezhlavé zadlužování.

„Toto rozvolnění neznamená, že by banky rozdávaly hypotéky bez jakýchkoliv pravidel. Ve svých postupech vždy aplikovaly podobná omezení, ‚deaktivací‘ limitu pro DSTI ale získávají více prostoru k uplatnění svých vlastních interních pravidel,“ vysvětluje David Eim, místopředseda představenstva Gepard Finance. „Téměř jistě banky nebudou aplikovat rozdílný přístup pro klienty starší a mladší 36 let, takže pro skupinu dříve narozených to faktické rozvolnění přinese. A v případech, kde to bude dávat smysl budou moci jít o něco výše, a přitom již nebudou vázány 5% objemy minulého čtvrtletí,“ dodává David Eim

Navíc další omezení, která žadatelům určují mít část peněz na financovanou nemovitost naspořenou (LTV) a maximální přípustný poměr celkové sumy dluhů k výši ročních příjmů (DTI), zůstávají v platnosti.

ČNB začala výrazněji regulovat poskytování hypoték již v roce 2016, kdy de facto znemožnila sjednávání takzvaných 100% hypoték. Dva roky poté formou dalších doporučení omezila banky při posuzování bonity žadatelů o hypotéku. Šlo o stanovení maximální meze parametrů DTI neboli poměru celkové výše dluhů k výši ročních příjmů a DSTI, který udává poměr mezi výší měsíčních splátek úvěrů a výší měsíčního příjmu.

Ekonomika zasažená pandemií koronaviru si ale v roce 2020 vyžádala zrušení obou limitů i zmírnění požadavku na maximální poměr výše úvěru a hodnoty zástavy (LTV). ČNB nicméně v následujícím roce dospěla k závěru, že úvěrové standardy byly až příliš uvolněny a trhu by mohlo hrozit přehřátí. Proto byly s platností od loňského dubna limity pro uvedené ukazatele opět zpřísněny. „Zatímco dříve šlo ‚pouze‘ o doporučení centrální banky, která vlastně nebyla pro banky závazná, byť se jimi vždy řídily, od poloviny roku 2021 je pravomoc stanovovat závazné limity uvedených parametrů stanovena v zákoně o České národní bance,“ upřesňuje David Eim a dodává, že s rostoucími úrokovými sazbami a tím splátkami se limit DSTI v posledních měsících stal nejpřísnějším omezením.

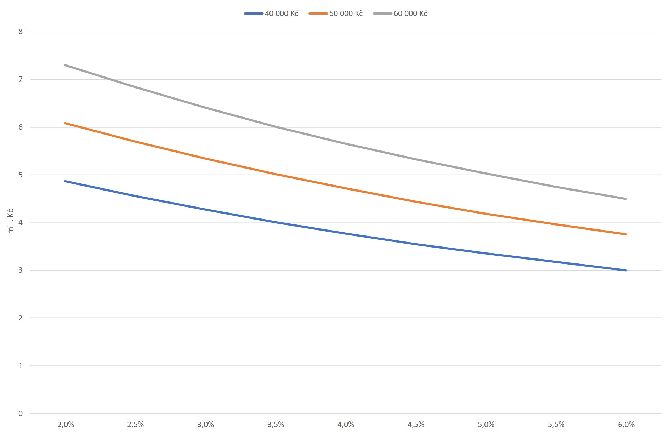

Platí totiž, že čím vyšší je úroková sazba, tím vyšší je splátka. A čím vyšší je splátka, tím vyšší je DSTI (tedy podíl splátek na příjmech) a tím dříve žadatel „narazí“ na jeho strop. Kupříkladu při průměrné mzdě a úrokové sazbě 2 % p.a. by žadatel dosáhl na hypotéku ve výši bezmála 5 milionů korun. Při aktuálních 6% sazbách mu ale banka může půjčit jen asi 3 miliony.

Závislost maximální výše úvěru (omezenou limitem DSTI) na výši příjmu a úrokové sazbě ilustruje následující graf.

Zdroj: David Eim, Gepard Finance

Největším omezením tak opět bude požadavek na vlastní úspory – limit LTV. „Nutnost mít naspořeno alespoň 20 % z ceny nemovitosti, resp. 10 % u žadatelů o hypotéku mladších 36 let představuje při aktuálních cenách bydlení a předpokladu případného dofinancování rekonstrukce nebo vybavení domácnosti značnou sumu, a tedy i překážku,“ říká Lumír Kunz, jednatel společnosti FérMakléři.cz, která spolupracuje s více než 100 realitními makléři z velkých i malých realitních kanceláří napříč celou Českou republikou.

I když tak například byty v prvním čtvrtletí letošního roku pokračovaly dle dat společnosti FérMakléři.cz ve zlevňování – meziročně nejvíce ve Brně, kde lze byt o rozloze 80 m2 pořídit o téměř milion korun levněji –, ceny jsou stále výrazně vysoké. „Přestože šly ceny bytů v Brně meziročně dolů o 13 procent, vycházel letos v prvním kvartálu byt v jihomoravské metropoli o rozloze 60 m2 na 5,4 milionu korun, s rozlohou 80 m2 pak na 7,2 milionu korun,“ uzavírá Lumír Kunz s tím, že při takových cenách je třeba mít pro získání hypotéky našetřen klidně milion korun a víc.

GEPARD FINANCE a.s.

GEPARD FINANCE jsou specializovanou makléřskou firmou, která působí na trhu 17 let. Jejím hlavním oborem činnosti je poradenství v oblasti hypotečních úvěrů a kompletní zpracování úvěrových a pojišťovacích produktů. Profesionální makléři svým klientům zdarma zajišťují hypotéky, úvěry ze stavebního spoření a pojištění. V současné době disponuje franšízová síť GEPARD FINANCE 100 funkčními obchodními místy, čímž je zajištěna snadná dostupnost a obsluha klientů po celé České republice i na Slovensku. GEPARD FINANCE se v roce 2011 staly největší hypotečně-makléřskou firmou v ČR. Společnost je zakládajícím členem Asociace hypotečních makléřů a držitelem značky kvality „FÉR hypotéka“.

Více informací na: www.gepardfinance.cz

Sdílejte článek na sociálních sítích nebo emailem

Fotogalerie na bydlet.cz, nejlépe hodnocené fotografie

Články Hypotéky

- Analýza: Hypoteční trh v březnu 2024

- Nehospodárné budovy v Česku podnikatelům zvyšují účty. Expertka z NRB radí, jak v nich uspořit za energie

- Hypotéky mohou dále zlevňovat, centrální bankéři opět snížili základní úrokové sazby

- ČEZ Prodej sníží ceny 1,7 milionu zákazníků na dobu neurčitou u elektřiny i plynu

- ČEZ: EK schválila státní podporu pro výstavbu jednoho jaderného bloku

- Pohonné hmoty to zatím výš nevytáhnou, čekejme zlevnění, hrozbou je ale případný konflikt mezi Izraelem a Íránem