Srpen potvrdil pokračující zlevňování hypoték

- Průměrná nabídková sazba hypoték klesla v srpnu na 4,60 procenta.

- Oproti červenci jde o pokles o sedm bazických bodů.

- Meziročně jsou sazby znatelně příznivější než loni.

Praha, 2. září 2025 – Úrokové sazby hypoték pokračují v pozvolném sestupu a už třináctý měsíc v řadě přinášejí klientům příznivější podmínky pro pořízení vlastního bydlení. Podle Broker Consulting Indexu hypotečních úvěrů klesla průměrná nabídková sazba v srpnu na 4,60 procenta. Oproti červenci jde o pokles o 0,07 procentního bodu. Ve srovnání s minulým rokem, kdy sazby přesahovaly pět procent, je situace pro zájemce o hypotéku znatelně příznivější.

„V nejbližších měsících lze však očekávat spíše stagnaci nebo jen velmi mírný pokles sazeb. Ještě v loňském roce panovalo mezi analytiky očekávání, že by hypoteční sazby mohly postupně klesnout až ke třem procentům. Data z posledních měsíců ale naznačují, že i při současných sazbách zůstává zájem o hypotéky silný, což bankám snižuje motivaci k výraznějšímu zlevňování.,“ komentuje Michaela Pudilová, analytička hypotečních úvěrů společnosti Broker Consulting.

Od ledna až do srpna sledujeme pozvolný, ale nepřetržitý pokles sazeb, a to ze 4,92 procenta, na současných 4,60 procenta. Každý měsíc tak hypotéky o něco zlevňovaly. Ve srovnání s minulým rokem, kdy srpnová sazba dosahovala 5,12 procenta, a zejména s roky 2023 (5,59 %) či 2022 (5,82 %), působí letošní vývoj pro zájemce o vlastní bydlení mnohem příznivěji.

Co pokles sazeb znamená v praxi?

Například u hypotéky ve výši 5 milionů korun se splatností 30 let by měsíční splátka při aktuální sazbě 4,60 % činila přibližně 25 632 korun. Oproti červencové hodnotě jde o úsporu 210 korun měsíčně. K výraznějším změnám by došlo až při snížení sazby o celý procentní bod – v takovém případě by měsíční splátka klesla na přibližně 22 732 korun.

Nestandardní požadavky vyžadují individuální řešení

Ne každá žádost o hypotéku spadá do „běžné šablony“. Potíže mohou nastat například tehdy, když klient prokazuje příjem ze zahraničí, zastavuje méně obvyklou nemovitost nebo je podnikatelem v režimu paušální daně. „V těchto situacích banky postupují rozdílně a schvalování může být složitější. Právě proto je důležité mít po boku zkušeného finančního konzultanta, který zná podmínky napříč trhem a dokáže navrhnout nejvhodnější řešení,“ vysvětluje Michaela Pudilová, analytička hypotečních úvěrů společnosti Broker Consulting.

Nestandardní požadavky mohou navíc vést k prodloužení celého procesu, a v krajním případě i k zamítnutí žádosti u vybrané banky. Konzultant dokáže těmto komplikacím předejít tím, že doporučí instituci, která danou situaci umí vyřešit, a pomůže klientovi připravit potřebné podklady tak, aby byla cesta k hypotéce co nejhladší. „Díky individuálnímu přístupu a znalosti možností na trhu lze najít řešení i v případech, které nejsou úplně standardní. Klient tak získá větší jistotu, že jeho žádost bude úspěšná, a celý proces financování se tím výrazně zjednoduší,“ doplňuje Michaela Pudilová.

Broker Consulting Index hypotečních úvěrů je analytický nástroj znázorňující průměrnou úrokovou sazbu u hypotečních úvěrů, které zprostředkovali konzultanti Broker Consulting a pobočky Broker Point nebo Broker Point Premium u kteréhokoli poskytovatele hypotečních úvěrů. Jedná se o vážený aritmetický průměr, kdy hlavní vahou je objem úvěru. Tedy čím vyšší úvěr, tím jeho sazba vstupuje do indexu větší vahou. Výhodou metody výpočtu indexu je skutečnost, že se do statistiky dostávají pouze skutečně schválené úvěry, a to bez výjimky všechny. Nemůže tak dojít ke zkreslení informací a index není závislý na dodávkách třetích stran.

V principu se Broker Consulting Index hypotečních úvěrů počítá ze sazeb, které jsou v danou chvíli pro daného klienta nejnižší na trhu, anebo se nejnižší hranici přibližují, neboť klient si vybírá z mnoha možností, které mu trh v danou chvíli nabízí. A většinou si vybírá právě nejnižší sazbu úvěru, který i v jiných parametrech splňuje jejich podmínky. Broker Consulting ročně zprostředkuje úvěry v objemu přesahujícím 13 miliard korun.

Předstihový ukazatel Broker Consulting Indexu hypotečních úvěrů a jeho výpočet reaguje na potřebu aktuálního výhledu výše sazeb, ve kterém se budou v daném měsíci poskytovat hypoteční úvěry zprostředkovávané od většiny bankovních institucí v tuzemsku. Ve výpočtu jde o aritmetický průměr nabízených úrokových sazeb v konkrétním měsíci, ve kterém se zveřejňují hodnoty Broker Consulting Indexu hypotečních úvěrů. Vzhledem ke statistice preferovaných fixací byla při výpočtu zohledněna pětiletá fixace úrokových sazeb.

Poznámka pro média: Broker Consulting Indexy je možné volně publikovat pouze s označením „Broker Consulting Index“ (např. Broker Consulting index hypotečních úvěrů). Více informací najdete též na webu https://www.bcas.cz/onas/pro-media/.

Broker Consulting Indexy je nyní možné sledovat v interaktivní formě na webu. Zde lze zároveň exportovat zdrojová data ke grafům. Vice dostupné na odkaze: https://www.bcas.cz/o-nas/broker-consulting-index-hypotecnich-uveru/.

Kontakt pro média:

Lenka Kuželová

Specialistka PR

Mobil: +420 731 929 990,

e-mail: lenka.kuzelova@bcas.cz

Sdílejte článek na sociálních sítích nebo emailem

Fotogalerie na bydlet.cz, nejlépe hodnocené fotografie

Články Hypotéky

- Interiérový trend 2026 – nostalgické oživení

- Majitelé bytů v roce 2025 nejčastěji řešili klíče a poruchy spotřebičů

- Když sníh udělá z fotovoltaiky past

- Šablony XLSX a JSON souborů podle monitorovací vyhlášky - veřejný konzultační proces, Návrh ERÚ

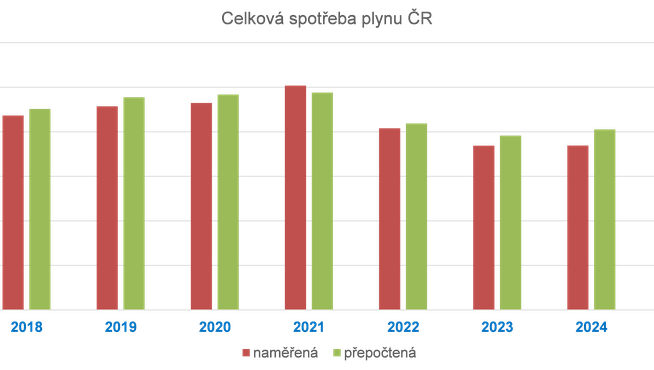

- Spotřeba plynu v ČR stagnuje. Růst nastartují nové elektrárny a teplárny na plyn až po roce 2027

- Teplo a zdravý vzduch i v největších mrazech

_w654h370.jpg)