Obchodní centra: tržby jako před krizí a obnovený zájem investorů

Po květnovém znovuotevření obchodních center se zvýšily jejich tržby [1] i návštěvnost, a to na míru převyšující loňské výsledky ze stejného období. Oproti předkrizovému roku 2019 byla návštěvnost nižší, ale tržby srovnatelné, dokonce mírně vyšší. Nejlépe jsou na tom z hlediska tržeb supermarkety a hypermarkety, daří se také prodeji elektroniky a produktů pro zdraví a krásu. Aktuální výkonnost obchodních center lze tedy označit za velmi silnou, její hodnoty převyšují původní očekávání, a tyto nemovitosti se tak opět stávají cílem investorů – letos a v příštím roce se má v retailovém segmentu odehrát několik významných transakcí. Letos se zatím nejvíce prodávaly kancelářské a logistické nemovitosti.

Údaje o výkonnosti obchodních center, které má realitněporadenská společnost Cushman & Wakefield k dispozici (jedná se převážně o menší až středně velká centra v českých regionech), ukazují na pozitivní trend: obchodní centra se po znovuotevření dočkala růstu tržeb i návštěvnosti. Přestože k otevření všech obchodů došlo až ve třetině května, dosáhla květnová návštěvnost o 31 procent vyšší úrovně než v květnu 2020, tržby dokonce o 55 procent. V červnu byla návštěvnost meziročně o 6 procent vyšší, tržby o 18 procent. To je pro celý maloobchodní trh rozhodně pozitivní zpráva – nenaplňují se původní obavy, že kamenný retail koronavirovou krizi nepřežije.

Jan Kotrbáček, partner a vedoucí týmu pronájmu maloobchodních prostor pro střední a východní Evropu, Cushman & Wakefield: „Zdá se, že se v posledních měsících projevuje jednak efekt odložené spotřeby, kdy se mnoho spotřebitelů již nemohlo dočkat možnosti vyrazit na nákupy do obchodního centra. Zároveň současná situace komplikuje cestování do zahraničí, a tak mnoho lidí, kteří by jinak v létě odjeli na dovolenou mimo Českou republiku, zůstává v tuzemsku, kde tím pádem také utrácí peníze. Na druhou stranu je stále třeba rozlišovat mezi jednotlivými typy a lokalitami maloobchodních projektů: i v našem portfoliu vidíme velké rozdíly zejména mezi menšími regionálními projekty a většími obchodními centry, případně těmi v centru Prahy, jež do určité míry závisejí na zahraničním turistickém ruchu, který se stále neblíží úrovni před pandemií.“

Méně návštěv, vyšší útraty

Návštěvnost zatím nedosáhla předkrizové úrovně – lidé nyní obchodní centra navštěvují méně často. Oproti roku 2019 byla letošní návštěvnost v květnu o 26 a v červnu o 21 procent nižší.

Za nákupy v nich ale utrácejí dokonce o něco více než před krizí: v květnu byly tržby o 4 procenta vyšší než předloni, v červnu o 2 procenta.

Tabulka 1: Vývoj návštěvností – meziroční srovnání

|

Návštěvnost |

Srovnání s rokem 2020 |

Srovnání s rokem 2019 |

|

Květen 2021 |

31 % |

-26 % |

|

Červen 2021 |

6 % |

-21 % |

Tabulka 2: Vývoj tržeb – meziroční srovnání (nezahrnuje tržby hypermarketů)

|

Maloobchodní tržby (bez supermarketů a hypermarketů) |

Srovnání s rokem 2020 |

Srovnání s rokem 2019 |

|

Květen 2021 |

55 % |

4 % |

|

Červen 2021 |

18 % |

2 % |

V plusu jsou hlavně supermarkety, elektronika a produkty pro zdraví a krásu

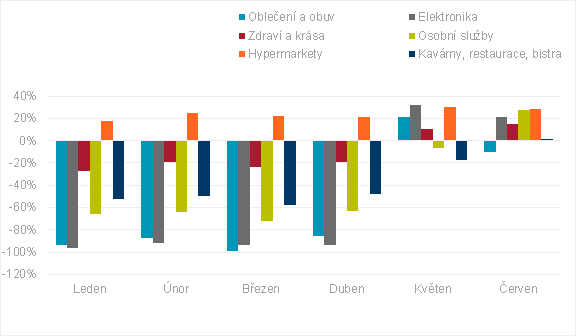

Ne všem typům obchodů v obchodních centrech se daří stejně, některé zatím předkrizových tržeb nedosahují, mnohé již však ano.

Na tržby supermarketů a hypermarketů měla pandemie vliv pozitivní – všech dosavadních šest měsíců letošního roku byly výrazně vyšší než ve stejném období předkrizového roku 2019.

V prodejnách elektroniky tržby vzrostly v květnu o 32 procent, v červnu o 21.

Pozitivní čísla hlásí i prodejci zboží pro zdraví a krásu – nárůst o 10 procent v květnu, v červnu o 15.

V segmentu oblečení a obuvi tržby bezprostředně po otevření rostly – v květnu o 21 procent, červen pak byl oproti roku 2019 slabší – tržby byly o 10 procent nižší.

V kategorii osobních služeb a také v kavárnách a restauracích v obchodních centrech byly tržby v květnu stále nižší než před krizí, v červnu již ale rostly o 27 procent, respektive o 1 procento.

Graf 1: Index tržeb podle hlavních kategorií zboží v roce 2021 (změna oproti stejnému měsíci v roce 2019)

Retail znovu v hledáčku investorů

Potvrzení o odolnosti a dobré výkonnosti této části maloobchodního trhu je důležitým signálem také pro investory do nemovitostí, kteří se o obchodní centra i nákupní parky začínají po období vyčkávání a nejistoty opět zajímat.

Michal Soták, partner a vedoucí investičního týmu v České republice, Cushman & Wakefield: „Výkonnost obchodních center po zmírnění omezení překonala očekávání, což spolu s příznivou cenou přineslo – po pauze způsobené koronavirovou nejistotou – oživený zájem západních investorů o obchodní centra v regionu CEE. Investoři všech typů se zaměřují zvláště na nemovitosti zahrnující prodejnu potravin.“

Dokladem zájmu investorů o retail je 11 transakcí maloobchodních projektů, které se letos od začátku roku uskutečnily. Velkou část z nich tvořily prodeje retail parků, jež byly vůči koronavirové krizi nejodolnější, realizoval se však také významný prodej obchodního centra: s poradenskou podporou společnosti Cushman & Wakefield prodala společností Bluehouse obchodní centrum Korso Karviná.

Letos bychom v Česku měli být svědky několika dalších prodejů obchodních center, v příštím roce by se investiční aktivita v tomto segmentu měla dále zvyšovat.

Do nemovitostí se investovalo o pětinu více než loni

V prvním pololetí letošního roku dosáhly investice do komerčních nemovitostí celkem 678 milionů eur, což je o pětinu více než ve stejném období loni. Do konce roku 2021 očekává realitněporadenská společnost Cushman & Wakefield, že se celkový objem investic bude pohybovat kolem jedné a půl miliardy eur, což je více než za loňský rok, ale výrazně méně než v letech před koronavirovou pandemií.

Michal Soták, partner a vedoucí investičního týmu v České republice, Cushman & Wakefield: „Po období vyčkávání jsou nyní investoři optimističtí, pokud jde o ekonomické oživení, a mají k dispozici množství kapitálu, který na trhu chtějí uplatnit. Transakční aktivita je však v Česku zatím nízká, a to především kvůli nedostatku vhodných nemovitostí, který je zčásti způsobený nízkou výstavbou ve všech nemovitostních sektorech. Panuje také nesoulad mezi tím, o co by investoři měli zájem, a tím, co je na trhu k dispozici.“

Tabulka 3: Investiční aktivita na trhu komerčních nemovitostí v České republice, v milionech eur

|

Sektor |

H1 2021 |

Podíl |

Meziroční změna |

|

Kanceláře |

340 |

50% |

37% |

|

128 |

19% |

39% | |

|

Hotely |

105 |

16% |

904% |

|

86 |

13% |

-56% | |

|

Nemovitosti se smíšenou funkcí |

18 |

3% |

17% |

|

678 |

100% |

20% |

Kanceláře a logistika stále v kurzu

Nejvíce investoři v prvním pololetí utratili za kanceláře, jejichž podíl na celkovém objemu investic dosáhl přesné poloviny. Kancelářských transakcí bylo zároveň nejvíc, dvanáct; k nejzásadnějším se řadí i prodej několika kancelářských budov v Praze (Parkview, Avenir Business Park nebo Explora Business Centre), Ostravě (Nová Karlina Park) a Brně (Platinium).

Michal Soták, partner a vedoucí investičního týmu v České republice, Cushman & Wakefield: „Na pražské kanceláře cílí hlavně čeští investoři a kupci z regionu. Ceny i likvidita těchto nemovitostí jsou stabilní. Pražský trh je co do výstavby poddimenzovaný a do koronavirové krize vstoupil s rekordně nízkou neobsazeností, proto by měl jakýkoli výkyv v poptávce zvládnout velmi dobře.“

Téměř pětina objemu investic směřovala v letošním prvním pololetí do průmyslových nemovitostí, které se nadále těší velkému zájmu investorů.

Michal Soták, partner a vedoucí investičního týmu v České republice, Cushman & Wakefield: „Logistické nemovitosti jsou stále velmi vyhledávané, zvláště ty, které těží z boomu e-commerce v odvětví F&B, tedy projekty tzv. městské logistiky. Jejich nabídka je však velmi omezená.“

Do hotelů se investovalo 16 procent celkového objemu; právě v tomto segmentu se odehrála jedna z největších transakcí prvního pololetí 2021, prodej W Hotelu Evropa v Praze. K hotelovým nemovitostem a celkově těm na pražské „high street“ investoři přistupují individuálně, ve střednědobém horizontu je vnímají pozitivně.

Česko cílem domácích investorů a druhé v CEE

Největší podíl mezi kupujícími u lokálních transakcí roku 2021 měli tuzemští investoři (43%), kteří se zaměřovali zejména na kanceláře a retail parky. Se třináctiprocentním podílem je následovali němečtí investoři, dále izraelští a singapurští.

V rámci střední Evropy (Česká republika, Slovensko, Polsko, Maďarsko a Rumunsko) bylo Česko pro investory druhou volbou. Z celkového objemu investic v regionu, který činil 3,7 miliardy eur, směřovala polovina do Polska, do České republiky téměř pětina. Oproti loňskému prvnímu pololetí se nyní v regionu investovalo o čtvrtinu méně, Česko naopak zaznamenalo 20procentní růst, zatímco ostatní země s výjimkou Slovenska významný pokles.

Společnost Cushman & Wakefield (NYSE: CWK) je předním světovým poskytovatelem realitních služeb, které ve výjimečné kvalitě dodává nájemcům i vlastníkům nemovitostí. Cushman & Wakefield je jednou z největších firem v sektoru komerčních nemovitostí: zaměstnává na 50 000 lidí ve 400 pobočkách v 60 zemích světa. V roce 2020 dosáhly příjmy společnosti 7,8 miliardy dolarů, a to díky aktivitám v oblasti správy budov, nemovitostí a projektů, pronájmu, investičních trhů, oceňování nemovitostí a dalších služeb.

[1] Pro toto srovnání do tržeb v nákupních centrech nezapočítáváme tržby supermarketů a hypermarketů, které nebyly v souvislosti s pandemií uzavřeny.

Sdílejte článek na sociálních sítích nebo emailem

Fotogalerie na bydlet.cz, nejlépe hodnocené fotografie

Články Reality

- Z industriálu na prestižní adresu. Galerie Pernerka přepisuje centrum Pardubic

- Zeitgeist zajistí správu dalšího projektu REICO Erste Asset Management. Residence Britská čtvrť nabídne 219 nových bytů k pronájmu

- Zlato: "Důvěra je efekt snížení složitosti."

- Kancelářské trhy ve střední a východní Evropě: Změny v poptávce, ekologické priority a nerovnoměrný růst

- Rodinné domy i veřejné budovy ze dřeva. Vše o trendech energeticky efektivních domů přinese FOR ARCH 2025

- Cenová dostupnost bydlení zůstává nadále omezená, ale regionálně značně heterogenní