Perly týdne: Přichází ochlazení realitního trhu a odklon od neziskových technologií, táhnout bude akciová kvalita

John Hancock Investment Management se nyní orientuje na kvalitní společnosti se silnou rozvahou, trpět podle něj letos budou neziskové technologie. BofA predikuje pokles inflace, která ale zůstane na relativně vyšších úrovních. LPL Research poukazuje na to, že během období růstu sazeb se akciím obvykle vede dobře. A ještě více v nových Perlách týdne.

Ochlazení na realitním trhu v USA: Trh nemovitostí je nyní napjatý, ale další měsíce by měly přinést uvolnění mimo jiné proto, že sazby půjdou nahoru. Pro CNBC to uvedla Ivy Zelman, která stojí v čele Zelman & Associates zaměřující se právě na výzkum realitního trhu v USA. Nejen sazby ale povedou ke zmíněnému ochlazení, přispět by měl i růst nabídky, jejíž nedostatek byl jedním z hlavních důvodů dosavadního cenového růstu realit. Na trhu je ale také stále znát silná poptávka, kterou živí i investoři. Dostupnost bydlení relativně k příjmům je pak podle ekonomky základem fungování americké ekonomiky a v tuto chvíli je to s ní stále špatné.

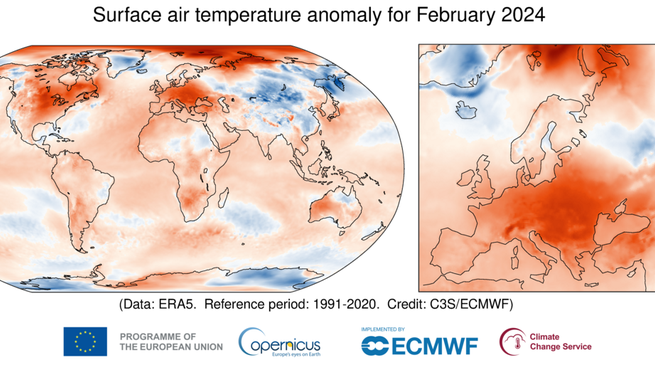

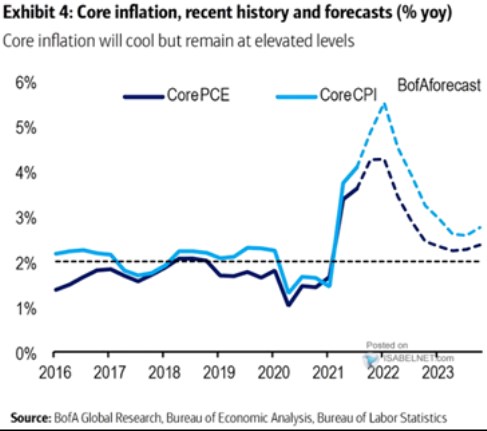

CNBC poukazuje i na to, že v prosinci se inflace v USA zvedla meziročně o 7 %, což je nejvyšší číslo od roku 1982. Jde zejména o odraz růstu cen nových a ojetých automobilů, či položek jako je vybavení domácností. Následující graf ukazuje historický a očekávaný vývoj jádrové inflace. BofA čeká, že „dojde k jejímu ochlazení, ale zůstane na vyšších úrovních“:

Zdroj: Twitter

Stále náklonnost k riziku: Na americkém akciovém trhu nyní dochází k cenovým posunům, které odráží změny v očekávané monetární politice. Oslabování trhu by ale mělo mít jen krátké trvání a pokud Fed nepřinese další překvapení, investoři se opět přikloní k rizikovým aktivům. Očekávání jsou přitom nyní nastavena na trojí, či čtvero zvýšení sazeb v letošním roce s tím, že žádné nedosáhne výše 50 bazických bodů. Pro Yahoo Finance to uvedla ředitelka společnosti WealthWise Financial Loreen Gilbert. Rostoucí sazby přitom podle ní pocítí zejména akcie s delší durací svého toku hotovosti.

Jak je to s atraktivitou amerických akcií relativně ke zbytku světa? Investorka podle svých slov stále drží americké trhy nadvážené, během letošního roku se ale podle ní objeví příležitosti pro atraktivní nákup akcií na rozvíjejících se trzích a také ve vyspělých zemích mimo USA. Tyto příležitosti budou do značné míry dány vývojem kurzu dolaru – investoři by podle expertky měli počkat na moment, kdy v letošním roce americká měna dosáhne nejsilnějšího kurzu.

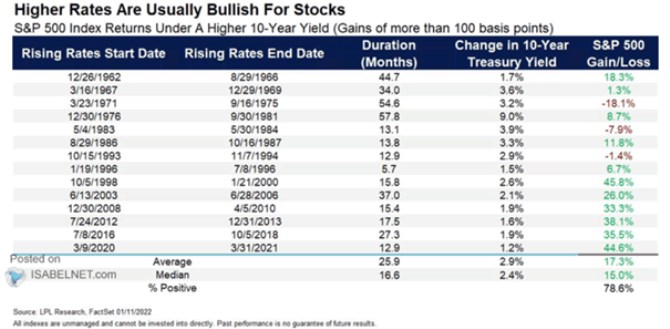

LPL Research v následující tabulce ukazuje, jak se v minulosti období růstu sazeb promítala do cen akcií. Podle grafu jsou rostoucí výnosy obligací pro ceny akcií obvykle pozitivní, výjimky byly podle dat jen tři: roky 1971 – 1975, 1983/1984 a 1993/1994. Naopak nejvyšší zisky si připsal akciový trh v letech 1998 – 2000 a na přelomu let 2020/2021:

Zdroj: Twitter

Jak moc pomohou akciím zisky? Stratég společnosti John Hancock Investment Management Matt Miskin míní, že dvě nejvýznamnější témata ve vztahu k americké ekonomice v minulém roce představovaly tenze ve výrobních vertikálách a fiskální stimulace. Tyto tenze by přitom měly letos polevovat s tím, jak bude ustupovat pandemie. A další fiskální stimulace je „vysoce nepravděpodobná“. Ve výsledku by tak měla polevit i inflace, i když nahoru jí stále tlačí komoditní sektory.

Pro akciový trh bude významný vývoj ziskovosti obchodovaných firem, marže přitom budou podle experta letos pod negativním tlakem. Výsledky dosažené v posledním čtvrtletí loňského roku by sice z hlediska růstu měly vypadat ještě velmi dobře, v prvním a druhém čtvrtletí letošního roku už ale bude patrný obrat k horšímu – zisky porostou možná jen o jednociferná čísla. Je tak dobré orientovat se na firmy, které budou schopné udržet vyšší tempo růstu zisků, třeba díky své silné pozici na trhu.

Významný pak bude podle experta rozdíl mezi technologickými firmami. Ty, které nedosahují ziskovosti, si prý totiž letos dobře nepovedou, líbí se mu naopak ty technologie, které ziskové jsou. Což odpovídá celkovému doporučení orientovat se na kvalitní firmy se silnou rozvahou a pozicí na trhu.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Sdílejte článek na sociálních sítích nebo emailem

Fotogalerie na bydlet.cz, nejlépe hodnocené fotografie

Články Reality

- Hypoteční sazby klesají jen velice mírně, pokles zůstává hluboko pod rychlostí snižování sazeb ČNB

- Stěhování se do vlastních kancelářských budov se stává novým trendem, zejména v bankovním sektoru

- 267 000 složenek daně z nemovitých věcí putuje z Brna do schránek poplatníků

- České stavebnictví letos propadá, nových bytů se začalo stavět nejméně za posledních pět let

- Kunovský (Central Group): Sazby hypoték by se koncem příštího roku mohly dostat k 3 %

- Ekonomický týden v přehledu: FED, BOE a RBA v centru pozornosti